Graph Technology

for Financial Services

コネクテッドデータを用いて

収益拡大を実現する金融機関

事例紹介:某金融サービス企業(世界企業番付500)

本事例は世界企業番付500社にランクインしている金融サービス企業のものです。

同社は、統合されたデータ配信基盤を構築したいと考えていました。プラットフォームの鍵となるコンポーネントは、マスターシステムから消費者に至るまでのデータセットや属性の履歴を記述できるようにするナレッジベースです。同社は、ナレッジベースのためのメタモデルをNeo4jに格納することにしました。

ナレッジベースを構築する際に直面した課題の一つは、カバレッジでした。すべてのデータセットがプラットフォームに入力されているわけではないので、新しいデータソース、データセット、消費者、ルールに対応するためには、柔軟性が不可欠でした。

さらに、次のような様々な質問に対して容易に答えられるナレッジベースを必要としていました。

- どのようなデータセットや属性を提供するのか?

- データセットはどのように関連しているのか?

- どの消費者がどの属性を使っているか?

- ユーザーはどのようにデータを受信しているのか?

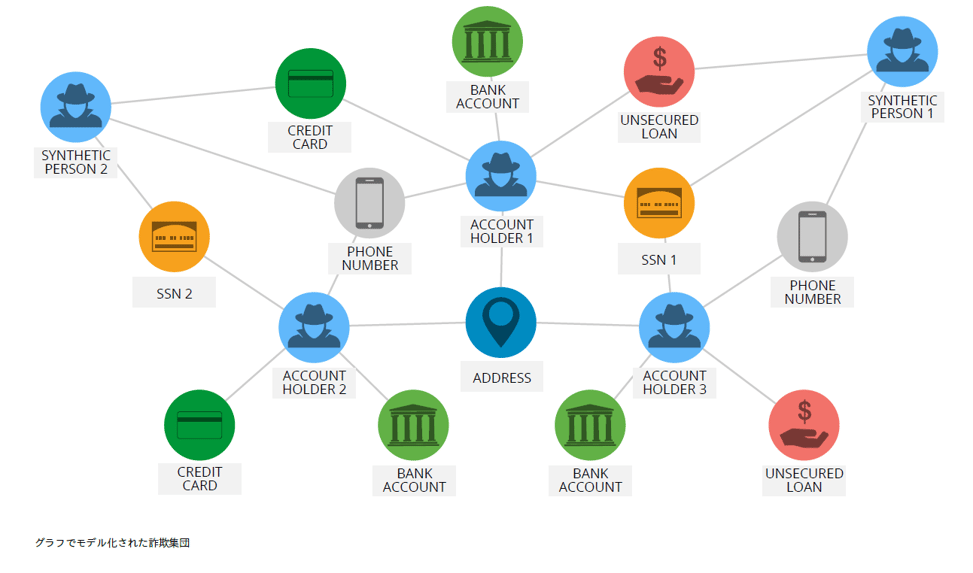

金融詐欺の摘発と防止

金融機関では、不正行為を特定して停止させることが困難になっています。通常の購買パターンを用いる手法といった標準的な不正防止技術は、離散的なデータを使用しています。これは、単独行動の個人犯罪者を摘発するのには有効ですが、個別対策では詐欺集団を摘発することができません。さらに、多くの個別対策では誤検出が発生しやすく、顧客満足度に影響を与え、結果的に収益を失うことになります。

高度な犯罪集団は、従来の解決策で摘発されないように戦略を変え続けています。例えば……

▼続きは資料ダウンロード後ご覧いただけます▼